Как закрыть расчетный счет

Существует несколько ситуаций, когда необходимо закрыть расчетный счет в банке, например, ликвидация предприятия, смена формы собственности, смена обслуживающего банка. В любом случае порядок и условия закрытия счета описаны в договоре о его открытии. В соответствии с государственным законодательством закрытие счета производится по инициативе одной из сторон договора, т.е. банка или клиента в кратчайшие сроки (1 день).

Чтобы закрыть расчетный счет:- обратитесь в отделение банка, где открыт счет;

- запросите выписку по состоянию расчетного счета;

- погасите существующие задолженности;

- если на счету есть денежные средства, которые требуется перевести на другой счет, то оформите платежное поручение, в котором укажите реквизиты другого счета, или получите остатки наличными в кассе;

- заполните специальную форму заявления на закрытие счета (у каждого банка свой бланк);

- вручите заявление ответственному лицу в банковском учреждении;

- дождитесь его подписания и получите уведомление о закрытии счета.

Если организация не уведомила своих контрагентов о закрытии расчетного счета, то при каждом перечислении денежных средств на старый счет банк будет возвращать всю сумму отправителю, помечая, что счет был закрыт.

Вы зарегистрировали предприятие или ИП, открыли в банке счет, на душе щебечут птички, за спиной отрастают крылья – впереди великие дела! Понимаю, что выступаю в роли бабы-Яги, но… Стоп! А уведомить об открытии счета Вы не забыли? Ах какое такое уведомление и кого это Вы должны оповещать? Сейчас расскажу.

Внимание!!!

с 02.05.2014 подавать сообщение в гос. органы более не нужно. Подробнее можете прочесть в статье

Сообщение как об открытии, так и о закрытии счетов (расчетных, валютных и проч.) направляется в органы, контролирующие уплату налогов и взносов, то есть в ФНС, ПФР и ФСС в течение 7 дней на основании:

- ст. 23 п. 2 п.п. 1 НК РФ (для ФНС)

- ст. 28 п. 3 Федерального закона № 212-ФЗ от 24.07.2009 (для ПФР и ФСС)

«Как же отсчитать эти самые 7 дней — календарными, рабочими, начиная с какой даты?» — спросите Вы и будете правы. Правильного ответа на этот вопрос иногда не знают даже в налоговой и фондах, считая, что дни календарные, а иногда и считать начинают со дня открытия счета. Но не стоит идти на поводу у безграмотных инспекторов, обратите их взоры к первоисточникам.

Чтобы определить сроки для сдачи в налоговую, заглянем в «святая святых» – Налоговый Кодекс. В нем определению сроков отведена целая статья. Статья 6.1 п. 6 определяет: «Срок, определенный днями, исчисляется в рабочих днях, если срок не установлен в календарных днях» . Как помним, при указании срока 7 дней нигде не написано, что 7 календарных дней. Значит точно не календарные, а рабочие. Пункт 2 этой же статьи определяет с какого дня начинается исчисление срока: «Течение срока начинается на следующий день после календарной даты или наступления события (совершения действия), которым определено его начало» .

А какова картина в фондах? И там то же самое. Только теперь отталкиваемся от Федерального закона № 212-ФЗ от 24.07.2009. Статья 4 п. 6 гласит: «Срок, определенный днями, исчисляется в рабочих днях, если срок не установлен в календарных днях» . А пункт 2 той же статьи указывает: «Течение срока начинается на следующий день после календарной даты или наступления события (совершения действия), которым определено его начало» .

Итак, можно резюмировать, что сдать уведомление и в ФНС, и в ПФР, и ФСС надо в течение 7 рабочих дней, начиная отсчет с даты, следующей за днем открытия счета.

А что будет, если опоздали?

Несвоевременная подача любого из уведомлений грозит Вам штрафом. Штрафы налагаются:

1. На предприятие.

За каждое представленное несвоевременно уведомление штраф составит 5 тыс. рублей:

- ФНС оштрафует Вас на основании статьи 118 п. 1;

- ПФР и ФСС – на основании ст. 46.1 Закона N 212-ФЗ.

Но этого мало.

2. На должностных лиц.

Увы, и на них тоже бюджет подзаработает: «С миру по нитке, нищему – рубаха» (читали как глава налогового ведомства отчитался ? Нет? Обязательно почитайте! Народ должен знать своих героев. Столько желания трудиться, не покладая рук, вырабатывается! И любовь к Родине томит душу, и о руководящей роли партии ненароком вспоминается, и про железного Феликса, что «без страха и укропа», ну да что это я… перейду к тому «миру», с которого «по нитке»).

Размер штрафа составит от одной до двух тысяч рублей:

- ФНС может наложить штраф на основании ч.1 ст. 15.4 Кодекса Российской Федерации об административных правонарушениях (КоАП РФ) ч.1 ст. 15.33 КоАП РФ.

- ФСС и ПФР могут наложить штраф на должностных лиц согласно ч.1 ст. 15.33 КоАП РФ – в размере от одной до двух тысяч рублей (и в ПФР, и в ФСС).

А могут не оштрафовать?

Бывает и такое. Если, например, Вы посылаете уведомление письмом и его, не слишком разбираясь, регистрируют. Бывает и по иным причинам пропускают. В любом случае – это недосмотр контролирующего органа. Однако, если Вам повезло и штраф не выставили, то ждать и дрожать Вам еще 3 года — таков срок давности, который определяется:

- статьей 113 п.1 НК РФ, если Вы не сообщили своевременно в ФНС.

- статьей 45 п. 1 Закона 212-ФЗ при подаче несвоевременно уведомления в ФСС и ПФР.

Однако, кроме всего прочего, бывают обстоятельства, когда налоговые органы идут организациям навстречу и входят в положение налогоплательщика. Возможности эти поименованы в статье 112 п.1 НК РФ, процитирую их полностью, возможно кто-то сможет воспользоваться:

«1. Обстоятельствами, смягчающими ответственность за совершение налогового правонарушения, признаются:

2.1) тяжелое материальное положение физического лица, привлекаемого к ответственности за совершение налогового правонарушения;

3) иные обстоятельства, которые судом или налоговым органом, рассматривающим дело, могут быть признаны смягчающими ответственность».

Но это не все, есть обстоятельства, исключающие вину налогоплательщика. Их можно найти в статье 111 НК РФ – это обстоятельства, которые чаще всего именуют форс-мажорными (чрезвычайные и непреодолимые), а также и неадекватное или тяжелое состояние руководителя в результате болезни, исключающее возможность руководить, и нарушение в результате исполнения письменных разъяснений, данных уполномоченным на то органом (пп.3 п.1 ст. 111 НК РФ), и прочие обстоятельства, которые будет готов принять суд или налоговый орган.

Аналогично дело обстоит и с фондами.

Обстоятельства, смягчающие ответственность, поименованы в статье 44 п. 1 Закона 212-ФЗ:

«1. Обстоятельствами, смягчающими ответственность за совершение правонарушения, признаются:

1) совершение правонарушения вследствие стечения тяжелых личных или семейных обстоятельств;

2) совершение правонарушения под влиянием угрозы или принуждения либо в силу материальной, служебной или иной зависимости;

3) тяжелое материальное положение физического лица, привлекаемого к ответственности за совершение правонарушения;

4) иные обстоятельства, которые судом или органом контроля за уплатой страховых взносов, рассматривающим дело, могут быть признаны смягчающими ответственность».

А в статье 43 Закона 212-ФЗ поименованы ситуации, при которых снимается ответственность с налогоплательщика за допущенные правонарушения, они аналогичны налоговым: в результате чрезвычайных ситуаций и стихийных бедствий, в результате неадекватного или тяжелого состояния налогоплательщика из-за болезни, с потерей возможности руководить, в следствие исполнения письменных разъяснений, данных органом контроля (ст. 43 п.1 пп. 3), а также при иных обстоятельствах, которые могут быть признаны судом или органом контроля.

Что ж, если Вы рассчитываете избежать ответственности за подачу уведомления не во-время, все известные мне возможности я перечислила. Ну а те, кто желает все-таки подать уведомление об открытии (закрытии) счета своевременно, будучи добросовестным налогоплательщиком, но не знает как, продолжу тему и перейду к волнующему вопросу.

Какие формы надо заполнить?

- В ФНС подается уведомление по форме С-09-1 «Сообщение об открытии (закрытии) счета (лицевого счета)», утв. Приказом ММВ-7-6/362@ от 09.06.2011 (в ред. Приказа ФНС от 21.11.2011 г. ММВ-7-6/362@)

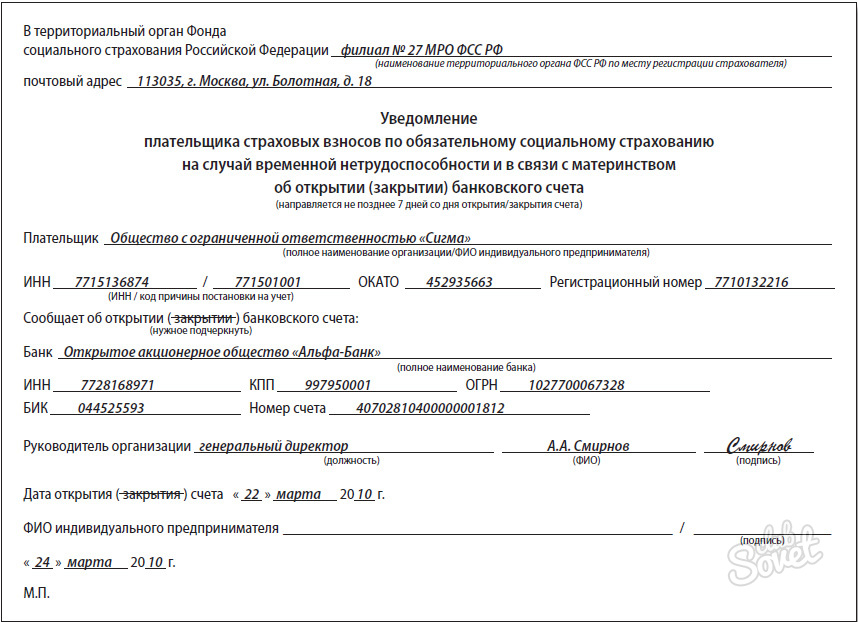

- В ПФР и ФСС предлагается подать уведомления по рекомендованным фондами формам:

- Письмом ФСС РФ от 28.12.2009 N 02-10/05-13656 доведена рекомендуемая страхователям форма уведомления об открытии (закрытии) счета, но, видимо, по ошибке там приложена только форма для банков. А саму рекомендованную форму для страхователей можно найти на сайте ФСС .

- Рекомендуемые формы ПФР, размещены на его сайте в разделе «Отчетность и порядок ее представления», подраздел «Рекомендуемые образцы документов».

Заполнение форм

Форма С-09-1 «Сообщение об открытии (закрытии) счета (лицевого счета)», утв. Приказом ММВ-7-6/362@ от 09.06.2011 (в ред. Приказа ФНС от 21.11.2011 г. ММВ-7-6/362@).

Все, кто имел дело с заполнением форм, не найдут там ничего сложного. Заполняется стандартным образом, правила заполнения те же, что и для многих иных форм, предоставляемых нами в налоговую. Кто не знает, расшифрую: начинаем заполнять любой реквизит слева направо, оставшиеся пустыми ячейки справа прочеркиваем посередине. Если форма заполняется машинописно, допустимы пустые поля, но в ИНН и КПП их оставлять не стоит, прочеркните. Все данные заполняются большими буквами. Наименование организации заполняется полное, без сокращений. На самой форме много подсказок, запутаться сложно. Если сдает уведомление не уполномоченное, а доверенное лицо, то на титуле указываем внизу наименование и реквизиты документа (доверенности), на основании которого он действует, а там где количество листов приложения, надо указать сколько листов этого документа Вы к уведомлению приложите. В блоке «Достоверность и полноту… подтверждаю», ставится ФИО сдающего лица во всех случаях, кроме кода 1 (когда сдает сам предприниматель, поименованный выше). При заполнении данных для филиала банка, не имеющего своего ИНН и БИК, пишутся ИНН и БИК основного банка, через который идут расчеты. Данные самого банка заполняются в соответствии с КГРКО (книга гос. регистраций кредитной организации), наименование банка ставится сокращенное. Вся форма при сдаче будет состоять из 2-х листов: титула и листа, который Вам будет необходимо заполнить. Чаще всего – это лист А. Лист В заполняется для электронных кошельков.

Если же Вам этих разъяснений недостаточно, воспользуйтесь описанием заполнения бланка для общих случаев, которое находится , либо налоговой инструкцией, на нее можно перейти по ссылке .

Уведомления в ПФР и ФСС

Сообщения в фонды заполняются произвольно, главное, не напутать ничего с реквизитами, иначе также можно попасть под штрафные санкции, как и за несвоевременно сданное.

Заключение

Заполнив все необходимые формы, можно в установленный законом срок отвезти их самостоятельно по фондам и в налоговую, а можно направить в те же сроки в электронном виде (с авторизованной ЭЦП) или по почте ценным письмом с описью вложения и уведомлением о вручении (уведомление – не обязательно, мы рекомендуем в качестве дополнительной предосторожности). Почтовое отправление будет принято налоговой в спорной ситуации, если у Вас на руках останется копия самой формы, опись со штампом почты и чек почты к нему.

Если Вам понравился наш сайт, Вы можете подписаться на наш обзор

ПОПУЛЯРНЫЕ НОВОСТИ

Облагать или не облагать – вопросов больше нет!

Облагать или не облагать – вопросов больше нет!

Не редкость, когда бухгалтер, выплачивая ту или иную сумму работнику, задается вопросом: а облагается ли эта выплата НДФЛ и страховыми взносами? А учитывается ли она для целей налогообложения?

Налоговики против изменения порядка уплаты НДФЛ работодателями

Налоговики против изменения порядка уплаты НДФЛ работодателями

В последние годы неоднократно появлялась информация о разработке законопроектов, авторы которых хотели заставить работодателей платить НДФЛ с доходов своих работников не по месту постановки на учет работодателя-налогового агента, а по месту жительства каждого сотрудника. Недавно ФНС высказалась резко против подобных идей.

Один и тот же счет-фактура может быть одновременно и бумажным, и электронным

Один и тот же счет-фактура может быть одновременно и бумажным, и электронным

Налоговая служба разрешила продавцам, выставившим покупателю счет-фактуру на бумаге, не распечатывать второй экземпляр документа, оставляемый у себя, а хранить его в электронном виде. Но при этом он обязательно должен быть подписан усиленной квалифицированной ЭП руководителя/главного бухгалтера/уполномоченных лиц.

Счет-фактура: строку «идентификатор госконтракта» можно не заполнять

Счет-фактура: строку «идентификатор госконтракта» можно не заполнять

С 01.07.2017 года в счетах-фактурах появилась новая строка 8 «Идентификатор государственного контракта, договора (соглашения)». Естественно, заполнять этот реквизит нужно лишь при его наличии. В противном случае эту строку можно просто оставить пустой.

На основании какого документа выдавать деньги под отчет

На основании какого документа выдавать деньги под отчет

Выдача подотчетных сумм может производиться либо на основании письменного заявления подотчетного лица, либо по распорядительному документу самого юрлица.

Содержание журнала № 14 за 2013 г.М.Г. Суховская, юрист

Несвоевременное сообщение об открытии/закрытии счета: когда штрафа быть не должно

Как вы знаете, при открытии или закрытии расчетных (текущих) рублевых и валютных счетов, а также счетов, предназначенных для обслуживания корпоративных банковских карт, нужно в течение 7 рабочих дней сообщить об этом:

- в ИФНС по месту нахождения организации (месту жительства предпринимателя)п. 2 ст. 23 , п. 6 ст. 6.1 НК РФ ; Постановление Президиума ВАС от 21.09.2010 № 2942/10 - по форме № С-09-1утв. Приказом ФНС от 09.06.2011 № ММВ-7-6/362@ ;

- в свои отделения ПФР и ФССп. 1 ч. 3 ст. 28 , ч. 6 ст. 4 Закона от 24.07.2009 № 212-ФЗ (далее - Закон № 212-ФЗ) - по рекомендуемым форма мПисьмо ФСС от 28.12.2009 № 02-10/05-13656 . Заметим, что предприниматели, не стоящие на учете в органе соцстраха как страхователи, сообщать в ФСС о счете не должн ыч. 1 ст. 5 , .

Напомним, что о депозитных, ссудных и транзитных валютных счетах никуда сообщать не над оПисьма Минфина от 09.06.2009 № 03-02-07/1-304 ; Минздравсоцразвития от 21.05.2010 № 1274-19 . Также уведомление не требуется, если по причинам, не зависящим от плательщика, например при реорганизации банка, меняются банковские реквизиты (такие как корсчет, БИК). Об этом налоговикам и в фонды должен сообщить сам бан кп. 1 ст. 86 НК РФ ; ч. 1 ст. 24 Закона № 212-ФЗ .

Рекомендуемые формы сообщений в орган ПФР об открытии (закрытии) счета и об изменении его реквизитов размещены: сайт ПФР → раздел «Отчетность и порядок ее представления» → подраздел «Рекомендуемые образцы документов»За несвоевременное сообщение об открытии/закрытии счета и инспекция, и каждый из фондов неизбежно оштрафуют организацию (предпринимателя) на 5000 руб.п. 1 ст. 118 НК РФ ; ст. 46.1 Закона № 212-ФЗ Почему неизбежно? Да потому что банк, в котором открыт (закрыт) счет, тоже должен сообщить об этом «куда следует »п. 1 ст. 86 НК РФ ; ч. 1 ст. 24 Закона № 212-ФЗ . И, получив уведомление из банка, в инспекции и фондах сразу увидят, что владелец счета о его открытии (закрытии) в нужный срок не сообщил. Времени на то, чтобы оштрафовать, у них предостаточно - 3 года, которые отсчитываются со дня, следующего за последним днем срока, отведенного для уведомлени яп. 1 ст. 113 НК РФ ; ч. 1 ст. 45 Закона № 212-ФЗ .

Кроме того, штраф от 1000 до 2000 руб. грозит и руководителю компании, опять-таки от каждого неуведомленного орган аст. 15.4 , ч. 1 ст. 15.33 КоАП РФ . Таким образом, нетрудно подсчитать, что несообщение об одном счете может обойтись фирме в 15 000 руб., а ее директору - минимум в 3000 руб. Правда, руководителей штрафуют крайне редко.

Но есть ситуации, когда штрафа за неуведомление быть не должно. А если он все-таки был наложен, то его легко можно оспорить.

СИТУАЦИЯ 1. Распространенная. Организация или ИП поздно узнали об открытии или закрытии счета

И в НК, и в Законе о страховых взносах указано, что 7-днев -ный срок, отведенный на сообщение о счете, должен исчисляться со дня его открытия (закрытия)п. 2 ст. 23 НК РФ ; п. 1 ч. 3 ст. 28 Закона № 212-ФЗ . Таким днем считается день внесения банком соответствующей записи в книгу регистрации открытых счето вп. 1.3 Инструкции ЦБ от 14.09.2006 № 28-И . Но согласно своим внутренним правилам банк должен отдельно уведомлять клиента и об открытии (закрытии) счета, и об изменении его реквизито вп. 11.1 Инструкции ЦБ от 14.09.2006 № 28-И , направляя ему соответствующий документ.

Относительно извещения ИФНС о счете ВАС РФ еще 3 года назад указал, что 7-днев -ный срок должен исчисляться с того момента, когда налогоплательщик получил уведомление из банка об открытии или закрытии счет аПостановление Президиума ВАС от 20.07.2010 № 3018/10 . И налоговая служба довела эту позицию до территориальных органо вп. 53 Письма ФНС от 12.08.2011 № СА-4-7/13193@ . Поэтому споров с инспекциями по этому поводу последнее время совсем немного, ведь для налоговиков они заведомо проигрышны есм., например, Постановления ФАС ПО от 27.03.2013 № А12-21168/2012 ; 15 ААС от 12.02.2013 № 15АП-125/2013 .

Аналогичной позиции суды придерживаются и при рассмотрении споров между плательщиками взносов и внебюджетными фондами - срок сообщения о счете не может отсчитываться ранее дня, когда фирма или ИП получили уведомление банка об открытии или закрытии счет аПостановления 13 ААС от 20.05.2013 № А56-73714/2012 ; ФАС ЗСО от 29.05.2013 № А27-17198/2012 ; ФАС СЗО от 17.12.2012 № А42-3000/2012 ; ФАС УО от 09.04.2013 № Ф09-1556/13 ; 1 ААС от 04.02.2013 № А79-9632/2012 . В противном случае вина страхователя в совершенном правонарушении отсутствуе тсм., например, Постановление ФАС УО от 03.04.2013 № Ф09-2228/13 .

Но, судя по многочисленной арбитражной практике, фонды упорно продолжают считать этот срок по-своему.

СИТУАЦИЯ 2. Не часто, но встречающаяся. Фирма или ИП, своевременно уведомив контролирующие органы об открытии или закрытии счета, допустили в сообщении неточности или опечатки

Например, указали не тот номер счета, ошиблись в наименовании банка, его реквизитах и т. д. Отдельные инспекции на местах пытаются в этом случае вменить непредставление сведений о счете. Но суды охлаждают их пыл, указывая, что технические ошибки и опечатки, допущенные при оформлении сообщения о счете, не образуют состав нарушения, предусмотренного ст. 118 НК РФ. Эта статья не устанавливает ответственность за представление недостоверных сведений о счета хПостановления 1 ААС от 26.12.2011 № А11-4629/2011 ; 13 ААС от 11.03.2011 № А56-52770/2010 ; 8 ААС от 10.12.2008 № А46-14412/2008 ; ФАС СЗО от 17.07.2008 № А56-54014/2007 .

Подобных споров с участием фондов нам не встретилось. Но если таковые вдруг возникнут, то аргументы в защиту организаций и предпринимателей должны быть аналогичные. Ведь в Законе о страховых взносах штраф также установлен только за нарушение срока уведомления фондов об открытии/закрытии счетов.

СИТУАЦИЯ 3. Вопиющая. Предпринимателя дважды штрафуют за несообщение об одном и том же счете

Напомним, что до 01.01.2012 предпринимателей, не сообщивших во внебюджетные фонды об открытии или закрытии бизнес-счетов, можно было оштрафовать только на основании ч. 1 ст. 15.33 КоАП РФ на 1000- 2000 руб. Да и то через судч. 1 ст. 23.1 КоАП РФ .

С 2012 г. в Законе о страховых взносах за несообщение о счете для компаний и ИП появилась ответственность в виде штрафа 5000 руб., которую фонды могут применять самостоятельн ост. 46.1 Закона № 212-ФЗ . При этом никто не подумал исключить предпринимателей из числа лиц, которых за то же самое нарушение можно привлечь к административному штрафу. И получилось, что ИП - как должностное лицо и плательщик страховых взносов - является субъектом двух одинаковых составов правонарушения, ответственность за совершение которых предусмотрена двумя различными правовыми нормами. Как следствие, стала возможной следующая ситуация.

Мысль о том, что можно избежать штрафа, пусть даже после похода в суд, окрыляет