Нормативная рентабельность формула

Норма рентабельности — это экономический показатель прибыли от инвестиций. Говоря простым языком, это процентная ставка, при которой чистая текущая стоимость инвестиций равна нулю (вложив свои деньги, вы ничего не потеряете, но и не приобретете), т.е. прибыль будет лишь в случае, если реальный процент выше нормы рентабельности.

Вычислить норму рентабельности (внутреннюю норму доходности) IRR можно с помощью уравнения: CFm/(1+IRR)^m = I, где m — период, CFm – денежный поток за этот период, I – величина инвестиций. Расчетный показатель нормы доходности позволяет оценить целесообразность того или иного бизнес-решения. К примеру, если в проекте бизнеса указан единственный источник доходов в виде кредита, вычислив IRR, вы увидите то пограничное значение годовой ставки по кредиту, выше которой оформлять его смысла нет, поскольку проект тогда будет убыточным.

Не стоит забывать, что как и любой другой, показатель нормы рентабельности теоретический. На практике добиться расчетного показателя практически невозможно: реальная экономическая ситуация вносит свои коррективы. Кроме того, при расчетах имейте ввиду, что этот показатель чувствителен к структуре потока платежей, из-за чего порой невозможно оценить взаимоисключающие бизнес-проекты. При чередовании денежных притоков и оттоков возможно, что значений нормы рентабельности будет несколько.

Являясь абсолютной величиной, прибыль связана с масштабами производства, зависит от размера предприятия, что в определенной мере ограничивает ее аналитические возможности как критерия эффективности его работы в рыночной экономике.

Показатели рентабельности (доходности) предприятия позволяют дать оценку его финансовых результатов и, в конечном счете, эффективности. К этим показателям обычно относят уровень рентабельности, или коэффициент рентабельности, который выражается как отношение того или иного вида прибыли к какой- либо базе. Многочисленные показатели рентабельности отражают разные стороны деятельности предприятия. Вполне естественно, что в целом эффективность работы предприятия может определить лишь система показателей рентабельности.

Рентабельность продаж , которая рассчитывается по формуле:

Rв (ROS)= (П/ВР) 100%

где П – прибыль от продаж;

Вр – выручка от продаж.

Рост этого показателя может отражать рост цен на продукцию при постоянных затратах или увеличение спроса и соответственно снижения затрат на единицу продукции. Этот показатель показывает долю прибыли в выручке от продаж, следовательно, соотношение в ней прибыли и полной себестоимости реализуемой продукции. Именно с помощью этого показателя предприятие может принять решение по поводу выбора пути увеличения прибыли: или снижать себестоимость, или увеличивать объем производства. Данный показатель, рассчитанный на основе чистой прибыли, называют чистой рентабельностью продаж.

Рентабельность активов (доход на инвестиции):

R А (ROA)= (П/А) 100%

где П – прибыль предприятия (может использоваться прибыль от продаж, балансовая или чистая прибыль);

А – средняя величина активов (имущества) предприятия за определенный период.

Данный показатель отражает эффективность использования всего имущества предприятия. Динамика рентабельности активов является барометром состояния экономики. В качестве фактора производства рентабельность активов и ее изменения выполняют стимулирующую функцию, заключающуюся в том, что она дает сигнал инвесторам. При этом сила сигнала зависит от количественной оценки или уровня рентабельности активов. Средняя величина рентабельности активов в Японии составляет около 10,3%, а в США -16,8%. В Японии выгодным считается, если капитальные вложения окупаются через 7 лет, а в США -4,5 лет.

Рентабельность активов можно представить как произведение следующих двух показателей:

R А =R В * О А = (П/ВР) * (ВР/А)= (П/А)

где О А – оборачиваемость активов, обороты.

Таким образом, на рентабельность активов прежде всего оказывают влияние две группы факторов, связанных с рентабельностью продаж и оборачиваемостью активов.

Обычно при анализе рентабельности активов проводится анализ оборотных активов, т.е. оборотных средств, так как их влияние на этот показатель значительно зависит от состояния и организации оборотных средств. Расчет ведется по следующей формуле:

R О C = ЧП/ОС

где ЧП – чистая прибыль предприятия;

ОС – средняя величина второго раздела актива баланса предприятия – оборотные активы (оборотные средства).

Предприятие может аналогичным способом рассчитать рентабельность и внеоборотных активов (основных средств и нематериальных активов), т.е. первого раздела актива баланса.

Рентабельность собственного (акционерного) капитала отражает прибыльность собственных средств предприятия:

R СК (ROE)= ЧП/СК

где СК - средняя величина собственного капитала предприятия за определенный период.

Особенность этого показателя в том, что он, во-первых, показывает эффективность использования собственных средств, т.е. чистую прибыль, полученную на вложенный рубль, и, во-вторых, степень риска предприятия, отражающую рост рентабельности собственного капитала..

Во взаимосвязи с R СК может быть использована знаменитая формула Дюпона:

R СК = (ЧП/ВР) * (ВР/А) * (А/СК)

Данная формула значительно расширяет аналитические возможности предприятия, в результате чего оно имеет возможность определить:

· динамику чистой прибыли в выручке от продаж (рентабельность продаж);

· эффективность использования активов на основе выручки от продаж и существующие тенденции (оборачиваемость активов);

· структуру капитала предприятия на основе той доли, которую составляют в активах собственные средства;

· влияние вышеперечисленных факторов на рентабельность собственного капитала.

В наших совместных рассуждениях мы неоднократно касались темы комплексного характера оценки инвестиций. Действительно, состав показателей экономической эффективности многообразен, а выбор нужного соотношения параметров – задача методологически сложная. Большинство этих критериев учитывают временную стоимость денег, и это оправдано. Последнее время из литературы стал постепенно «вымываться» еще один показатель – ARR (средняя норма рентабельности). Мне кажется, что его еще рано списывать со счетов.

Содержание расчета средней нормы рентабельности

Безусловно, важнейшим показателем для принятия решения о запуске инвестиционного проекта остается NPV. Но для глубоко проработанных выводов не только , но и , и бывает недостаточно. Требуется некоторая дополнительная оценка, хотя бы и менее сложная. Одним из таких вспомогательных критериев вполне может выступать коэффициент эффективности инвестиций – ARR (Accounting Rate of Return). У данного показателя несколько названий в англоязычной и российской финансово-аналитической интерпретации:

- учетная ставка доходности;

- расчетный уровень дохода;

- простая норма прибыли;

- средняя норма рентабельности.

Две последние формулировки в большей степени употребляются в отечественной практике инвестиционного анализа. В целях получения среднего значения доходности показатель определяется в качестве усредненной бухгалтерской рентабельности балансовой стоимости планируемых инвестиций. Данный параметр не учитывает механизмов дисконтирования и рассчитывается в результате деления среднего за расчетный период чистого дохода на величину усредненных инвестиций. Для начала рассмотрим формулу расчета критерия с позиции западной управленческой школы.

Предположим, инвестор рассматривает решение об инвестициях в создание парка грузовых автомобилей в размере 75 000 000 рублей. Расчетный период проекта составляет продолжительность в 7 лет. Ожидаемые поступления от выполнения производственной программы эксплуатации подвижного состава планируются на уровне 21 000 000 рублей ежегодно. Следует рассчитать уровень ежегодной доходности, опираясь в первую очередь на норму амортизации инвестиций. Формула расчета и собственно пример вычислений приведены ниже.

Пример расчета средней нормы рентабельности по формуле в интерпретации западной школы

С позиции отечественной практики инвестиционного анализа средняя норма рентабельности считается несколько с иных позиций, но суть показателя та же. Среднегодовой размер чистой прибыли от реализации проекта сопоставляется со средним значением инвестиционных вложений, учитывающим ликвидационную стоимость объекта. Под объектом мы понимаем основные средства или нематериальные активы, которые, как предполагается, к концу эксплуатационной фазы должны быть самортизированы. Однако данные активы все еще могут представлять рыночную ценность, и это нельзя не учитывать.

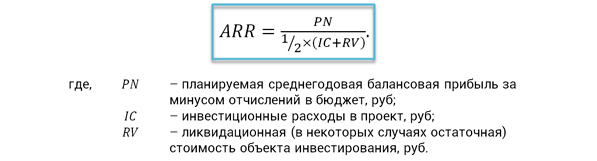

Ожидаемая норма рентабельности с позиции экономического содержания иллюстрирует, сколько в среднем за проект будет создано чистой прибыли на один рубль выполненных инвестиций. Для упрощения вычислений амортизация инвестиций учитывается через применение усредняющей дроби ½. Сама же формула расчета показателя имеет следующий вид.

Формула коэффициента эффективности инвестиций

Достоинства и недостатки показателя

В предыдущем разделе мы рассмотрели два основных алгоритма расчета средней нормы рентабельности. Наиболее употребим последний метод. В практике сравнения альтернативных инвестиционных решений часто используют референтные значения ARR, которые с учетом имеющейся статистики и результатов бенчмаркинга дифференцируются по:

- типам проектов;

- центрам финансовой ответственности;

- степени проектного риска.

К достоинствам ARR можно отнести простоту восприятия и вычисления показателя, способность быстро спрогнозировать проектную доходность. Данный критерий, опираясь на четкие подкрепленные сведения, учитывает полную продолжительность жизненного цикла инвестиционного проекта. Помимо преимуществ коэффициент эффективности инвестиций имеет и ряд недостатков, среди них выделяются следующие.

- Отсутствует приведение стоимости будущих поступлений к текущему моменту времени.

- Сложно сравнивать проекты, имеющие разную продолжительность и разную динамику формирования прибыли.

- Учитывает линейный метод начисления амортизации инвестиций и не применим для других подходов.

Названные преимущества и недостатки рассматриваемого критерия сами по себе не дают значительного эффекта при принятии решения по конкретному проекту. Их следует рассматривать в контексте системной оценки эффективности инвестиций. Многое зависит от этапа выработки решения. Предварительно оценивая проект, важно получить оперативный аналитический срез. Для этого хорошо подходят такие критерии, как средняя норма рентабельности и простой срок окупаемости. Более того, в условиях коротких проектных сроков и очевидной равномерности предполагаемой прибыли названные показатели дают вполне адекватную картину.

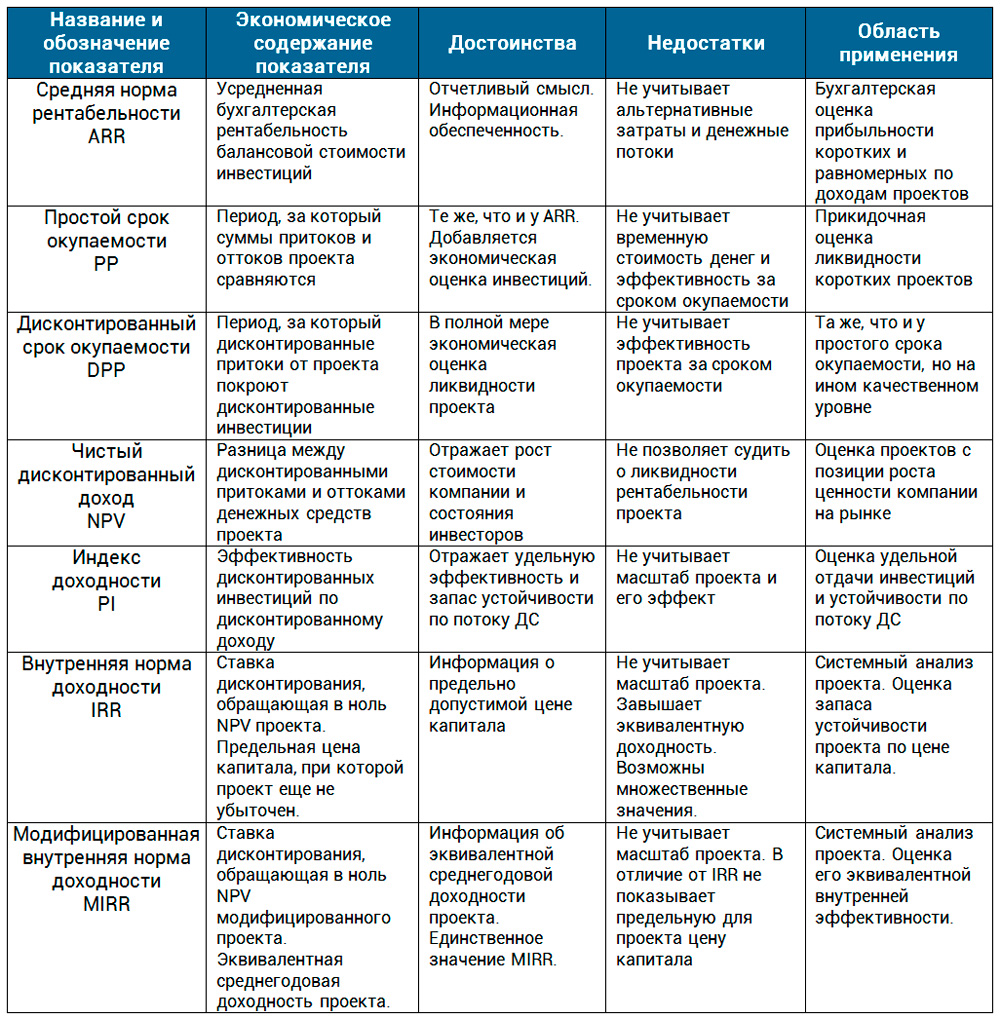

В сложных ситуациях, при росте масштабности и длительности, решение более ответственно и требует комплексного подхода. Тут уже не обойтись без механизмов дисконтирования денежных потоков и оценки других особенностей проектной реализации. Далее вашему вниманию предлагается сравнение показателей эффективности проектов в табличной форме.

В настоящей статье мы рассмотрели среднюю норму рентабельности. Данный показатель оказался последним в составе наших обзоров проектной оценки. На практике же настоящий показатель применяется одним из первых инвестиционными аналитиками, финансовыми директорами и PM в момент, когда руководитель компании или инвестор требует экспресс-ответа. Важно понимать сущность этого критерия. Его экономическое содержание кроется в выявлении рентабельности, прибыльности инвестиций. При этом не имеет значения, что берется за основу базового эффекта, – чистая прибыль или NCF. Понимание этого аспекта делает доступной к восприятию любую формулу показателя независимо от литературного источника.