Правила заполнения 2ндфл в году. Какие вопросы возникают при заполнении

Cправка 2-НДФЛ за 2016 год сдается по новой форме. Бланк и образец заполнения мы привели в статье. Справка 2-НДФЛ заполняется по каждому работнику, которому организация-работодатель выплатила доход за отчетный период. Если с этого дохода был полностью удержан НДФЛ - в справке необходимо указать признак «1».

В случае, если организация не смогла полностью удержать НДФЛ с доходов работника, справка 2-НДФЛ по нему представляется с признаком «2».

Ситуация, когда организация не смогла полностью удержать исчисленный НДФЛ возможна в том случае, когда уволившемуся сотруднику вручили подарок, стоимостью свыше 4 000 руб.

- Сервис « » сравнит две справки и найдет расхождения

Как заполнить первый раздел

В разделе 1 необходимо указать данные организации, выплатившей доход. А именно:

- ОКТМО;

- телефон;

- наименование организации.

В случае, если работник получил доход от обособленного подразделения организации – указываются ОКТМО и КПП обособки.

Как заполнить второй раздел

В разделе 2 необходимо указать данные физического лица, по которому заполняется справка.

К ним относятся:

- статус налогоплательщика;

- дата рождения;

- гражданство;

- серия и номер паспорта;

- адрес регистрации.

Для граждан РФ в графе «гражданство» проставляется код 643.

Код в графе «статус налогоплательщика» заполняется в зависимости от статуса:

- 1 – для налоговых резидентов РФ;

- 2 – для нерезидентов РФ;

- 3 – для ВКС (высококвалифицированных специалистов), не являющихся резидентами РФ;

- 4 – для участников программы по содействию переселению граждан РФ, проживающих за рубежом, и не являющихся резидентами РФ;

- 5 – для беженцев, лиц без гражданства, получивших временное убежище на территории РФ и не являющихся резидентами РФ;

- 6 – для иностранцев, осуществляющих трудовую деятельность на территории РФ на основании патента.

Как заполнить разделы 3 – 5

Разделы 3 – 5 заполняются по каждой ставке НДФЛ отдельно. Если работник в течение года получал доходы по разным ставкам – справка 2-НДФЛ на него представляется одна, но с несколькими разделами 3 – 5.

Если какие-то показатели для строк справки отсутствуют, в них необходимо проставить «0».

В разделе 3 указываются сведения о суммах дохода и о налоговых вычетах, которые были применены к нему. Как правило, это профессиональные вычеты.

Суммы полученных доходов указываются в хронологическом порядке и с разбивкой по месяцам и кодам доходов.

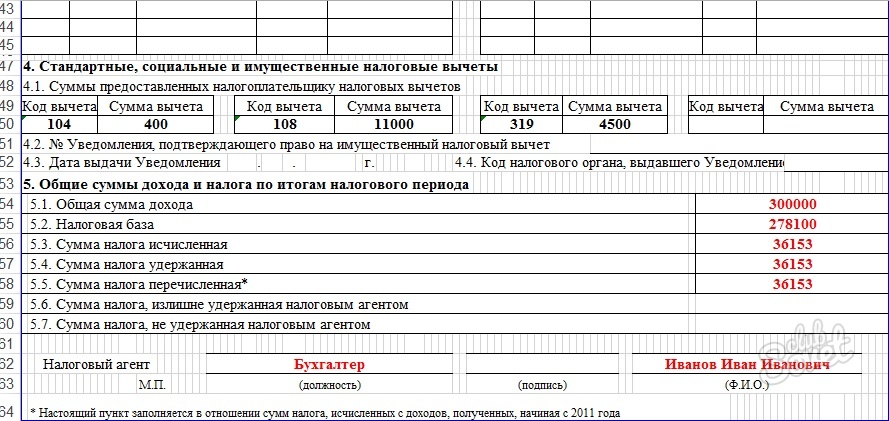

В 4 разделе необходимо отразить информацию о стандартных, социальных и имущественных вычетах. Это вычеты, которые могут быть применены в отношении доходов, полученных налоговыми резидентами по ставке 13 %.

В разделе 5 отражается общая сумма дохода, а также суммы исчисленного, удержанного и перечисленного НДФЛ.

Бланк и образец заполнения

С 2016 года все организации, представляющие справки 2- НДФЛ (неважно – для работников или для ИФНС) должны использовать новую форму. Новая форма должна быть использована, даже справка составляется за предыдущие года.

Бланк новой формы 2-НДФЛ вы можете скачать на нашем сайте бесплатно.

Как заполнить справку с признаком 1

Порядок заполнения справки 2-НДФЛ за 2016 год утвержден тем же приказом ФНС России от 30.10.2015 № ММВ-7-11/485@. В верхней части справки укажите год, за который отчитываетесь, порядковый номер, текущую дату и признак - 1. Поставьте номер ИФНС, куда вы представляете отчеты.

В разделе 1 укажите данные о вашей фирме. Обратите внимание, что если физлицо получало доходы от обособленного подразделения, в справке поставьте код ОКТМО и КПП этого подразделения. В других случаях укажите код и КПП по месту нахождения головной организации.

В разделе 2 запишите все необходимые данные о физлице. Чтобы узнать код страны, документа и прочие, воспользуйтесь справочниками, данными в приложениях к приказу ФНС России от 30.10.2015 № ММВ-7-11/485@.

Обратите внимание, что если вы выплачивали работнику доходы, облагаемые НДФЛ по разным ставкам, заполните на него несколько справок 2-НДФЛ. По одной – на каждую ставку. Например, доходы в виде зарплаты, премии, отпускных и больничных облагаются по ставке 13%. А с дохода в виде материальной выгоды нужно удерживать налог по ставке 35% (ст. 224 НК РФ).

В разделе 3 укажите доходы, которые получил работник за каждый месяц года. Если к доходу применяется вычет (кроме стандартных имущественных и социальных), поставьте рядом сумму вычета. А коды доходов и вычетов вы можете узнать из приказа ФНС России от 10.09.2015 № ММВ-7-11/387@.

В разделе 4 запишите суммы предоставленных сотруднику стандартных, имущественных и социальных вычетов.

А в разделе 5 повторите общую сумму доходов. И укажите суммы начисленного, удержанного и перечисленного в бюджет НДФЛ.

Образец заполненной справки с признаком 1 смотрите далее.

Как заполнить справку с признаком 2

В верхней части справки укажите год, за который отчитываетесь, порядковый номер, текущую дату и номер ИНФС. Поставьте признак -- 2.

Разделы 1 и 2 заполните так же, как в справке с признаком 1.

А вот в разделе 3 вы укажете только тот доход, с которого вы не смогли удержать налог.

Соответственно в разделе 5 вы повторите сумму дохода. И поставите сумму начисленного и неудержанного налога. Образец заполненной справки с признаком 2 смотрите ниже.

![]()

НДФЛ – это одна из аббревиатур, которая обозначает «Налог на доходы физического лица». Как правило, такую справку выдает работодатель. В ней он указывает известные сведения об источнике дохода сотрудника, выдаваемую зарплату, а также удержанные с зарплаты размеры налогов. Обычно такая справка выдается за годовой период.

Что представляет справка 2-НДФЛ?

2-НДФЛ – весьма сложная справка, обладающая своей специфической структурой. Она включает в себя множество разделов, среди коих:

- Помесячный доход, который в течение установленного срока облагался подоходным налогом 13%.

- Основные сведения о работодателе. В данном разделе, помимо ФИО, указываются и реквизиты работодателя.

- Налоговые вычеты с зарплаты, включая их коды. Среди таких вычетов отдельно можно отметить социальные, стандартные и имущественные.

- Основные данные о сотруднике, на которого выдается справка.

- Сумма всех доходов, вычетов, а также налогов, которые были выплачены за указанный период.

Бланк такой справки выглядит следующим образом:

Оформлением справки 2-НДФЛ, как правило, занимается бухгалтерия. То есть, для её получения понадобится обращаться в бухгалтерию своего офиса, где в течение нескольких дней специалисты изготовят справку.

Чтобы 2-НДФЛ считалась действительной, она должна быть заверена подписями с печатью работодателя в обязательном порядке.

Как правильно заполнять справку 2-НДФЛ?

Сложность заполнения данного документа заключается в том, что он состоит из многообразия полей и разделов, разобраться в которых достаточно тяжело. Попробуем сделать это, обратившись к рекомендациям финансистов по заполнению и рассмотрев наиболее значимые разделы:

- Признак . Одно из начальных полей. Здесь можно поставить цифру 1 или 2. Единица ставится, если налог НДФЛ удерживается в стандартном порядке, двойка – если налог по установленным законом причинам не может быть удержан.

- Номер корректировки . В данном поле также указывается числовое значение. Их может быть всего три: 00 – если справка оформляется на первый раз; 01 (02, 03 и т.д.) – когда справка составляется повторно; 99 – если справка носит аннулирующий характер.

- Поля с различными кодами (ОКТМО, ИНН, КПП и т.д.) . Заполняются после уточнения соответствующих данных через документы или в режиме онлайн.

- Статус налогоплательщика . Таких статусов может быть три: резидент/ нерезидент РФ, а также высококвалифицированный работник. Каждому из статусов присваивается соответствующий код – 1, 2 или 3. На настоящий день вступили в действие новейшие правила, согласно которым появились и новые статусы: гражданин-участник программы добровольного переселения соотечественников, работники-беженцы, а также работники-иностранцы, работающие по патенту. Данным категориям граждан присваиваются коды 4, 5 и 6 соответственно.

- Облагаемые доходы . Для резидентов РФ налог составляет 13%, для нерезидентов – 30%. Соответственно этому необходимо заполнить все графы с указанием индивидуальных кодов для каждого вида дохода. Посмотреть их можно на официальных ресурсах налоговой службы РФ.

- Налоговые вычеты . Здесь нужно будет указать все налоговые вычеты, а также коды, присвоенные им. С кодами можно ознакомиться на электронном ресурсе ФНС, а также в сети на оригинальных ресурсах.

Порядок заполнения документа утвержден приказом ФНС России от 30 октября 2015 года N ММВ-7-11/485@. В документе детально рассматриваются правила заполнения 5 разделов формы 2-НДФЛ.

Заполнение справки можно поручить специалистам в области финансов.

Распространенные ошибки при заполнении

Теоретически, если в справке 2-НДФЛ будут допущены ошибки, то их можно будет исправить, однако, это может потребовать много времени. Рассмотрим основные ошибки при заполнении справки, чтобы наверняка их не допустить:

- Фамилии, имена и отчества указываются полностью – сокращенные формы не допускаются.

- Подпись сотрудника бухгалтерии должна быть сделана синими чернилами и не может быть перекрыта печатью.

- Печать должна находиться в левом нижнем углу, где располагается отметка М.П.

Зачем нужна справка 2-НДФЛ?

На сегодняшний день оформления справки 2-НДФЛ является достаточно распространенным требованиям при реализации множества задач, а также оформления и покупки недвижимости и т.д. Обратимся к списку, в котором указаны наиболее распространенные ситуации, в которых потребуется справка 2-НДФЛ:

- При проведении судебных споров и разбирательств, чаще всего связанных с трудовыми спорами.

- Социальная помощь, оформление налогового вычета при индивидуальных обстоятельствах. Нередко справка 2-НДФЛ требуется родителям, дети которых обучаются в ВУЗах.

- Оформление займа (особенно в крупном размере) в банке. Очень часто такие займы берут для приобретения автомобиля или квартиры в ипотечном кредитовании.

- Справку 2-НДФЛ необходимо будет предоставлять для соответствующих органов при высчитывании разного рода выплат – например, алиментов.

- Оформление или высчитывание положенной гражданину пенсии.

- Нередко справку образца 2-НДФЛ выдают при увольнении сотрудника. Это объясняется тем, что зачастую новый работодатель может потребовать обозначенный документ с прошлого места работы.

- Оформление усыновления ребенка, а иногда и опекунства над ним. В отдельных случаях вместо ребенка усыновление может производиться над недееспособным человеком, инвалидом и т.д.

Специфика оформления визы предполагает сбор широкого списка документов, среди которых может оказаться и справка 2-НДФЛ. Однако требуется она далеко не всегда: порой бывает достаточно лишь справок с места работы гражданина.

Видео: Как заполнить справку с помощью «1C»?

В следующем выпуске «1C Шаг за шагом» предлагается ознакомиться с базовыми понятиями, связанными со справкой 2-НДФЛ, а затем приступить к ее заполнению с помощью «1C»:

Для недопущения ошибок следует следить за обновляющейся информацией о заполнении справок 2-НДФЛ на сайте ФНС. Учитывайте, что в случае предоставления ложных сведений (если, например, справка была заполнена неверно) предусмотрен штраф в размере 500 рублей за каждый листок.

Которые он должен предоставить в финансово-кредитное учреждение. Одним из обязательных документов в этом списке является справка по форме 2-НДФЛ.

Стоит более подробно рассмотреть, что представляет собой эта справка, какая информация в ней содержится и в каких еще случаях она может потребоваться.

Справка 2-НДФЛ - это документ, в котором содержится информация о доходах физлица и сумме перечисленного за него налога на доходы физических лиц. Данный документ чаще всего выдается работнику работодателем, который выступает в отношении него налоговым агентом.

Запросить данную справку могут такие организации и в следующих случаях:

- Банки и другие финансово-кредитные учреждения - при оформлении заемщиком кредита, особенно на крупную сумму. Поскольку в справке содержится информация о доходах работника, на ее основании банк делает вывод о платежеспособности клиента.

- Налоговая инспекция - при получении налогового вычета. Как известно, сумма вычета не может быть больше, чем сумма подоходного налога, уплаченного за работника за определенный период.

- Пенсионный фонд - во время назначения и .

- Органы социальной защиты - для принятия решения о назначении семье пособия как малоимущей.

- Органы опеки - при усыновлении ребенка или установлении опеки над ним. Документ требуется для оценки уровня доходов потенциальных родителей или опекунов, а также для назначения им пособия.

- Суд - во время назначения суммы алиментов, которые рассчитываются в определенном проценте от доходов.

- Центр занятости - при оформлении и расчете .

- Посольство - для оформления визы.

- Другой работодатель - для оценки прежнего уровня заработной платы работника и назначения ему оплаты на новом месте.

Это далеко не весь перечень ситуаций, при которых может понадобиться эта справка.

Кроме этого, данные по форме 2-НДФЛ работодатель должен в установленные сроки сдавать в налоговую инспекцию.

Структура

Справка заполняется по установленной форме, утвержденной приказом ФНС России от 30.10.2015 № ММВ-7-11/485@. Она включает в себя такие разделы:

Заголовок

В нем указывается номер документа (в соответствии с журналом регистрации), дата и год заполнения, а также код ИФНС и номер корректировки.

Раздел 1

Данные о налоговом агенте. Здесь указываются сведения о работодателе:

Данные о налоговом агенте. Здесь указываются сведения о работодателе:

- наименование (для юрлица) или фамилия, имя и отчество (для физлица);

- телефон (желательно стационарный);

- код ОКТМО.

Раздел 2

Данные о физическом лице - получателе дохода. Этот раздел содержит информацию о конкретном работнике, на имя которого и составляется документ. В нем содержатся такие данные:

- дата рождения;

- адрес места жительства;

- серия и номер паспорт.

Все эти сведения должны полностью соответствовать данным паспорта, потому что в противном случае справка будет недействительной.

Раздел 3

Доходы, облагаемые по ставке. В этом пункте отображается информация по доходам, которые были получены работником за определенный период, а также указывается их код. В большинстве случаев данные предоставляются минимум за предыдущие полгода. Величина ставки налога, по которой идет расчет НДФЛ, чаще всего составляет 13%.

Раздел 4

Стандартные, социальные, инвестиционные и имущественные налоговые вычеты. Этот раздел заполняется только в том случае, если за указанный период сотрудник пользовался какими-либо из предусмотренных в НК РФ налоговыми вычетами.

Раздел 5

Общие суммы дохода и налога. Здесь обобщается информация по суммам доходов и начисленным на них налогам. Данные этого пункта должны соответствовать информации из раздела 3.

Стоит учесть, что при указании сумм доходов и налога нужно указывать числа в рублях, без копеек, поскольку в бюджет налоги выплачиваются именно так.

Нюансы оформления и процедура получения

Справка подготавливается и выдается бухгалтерией работодателя по месту работы физического лица. При этот документ могут выдать работнику вместе с . Если этого не произошло, то он может обратиться за получением справки к бывшему работодателю даже после увольнения.

При обращении за справкой работник не должен сообщать работодателю, для каких целей он хочет получить этот документ. Однако в законодательстве не предусмотрено ответственности для работодателя за отказ от выдачи документа.

Справка может быть подготовлена как в электронном виде, так и на бумажном носителе. В первом случае она заполняется на компьютере и подписывается электронной подписью руководителя. Такой вариант оформления документа чаще всего используется, когда работодатель сдает справку в ИФНС.

Если документ оформляется для работника, то он обычно изготавливается на бумажном носителе. Помимо заполнения разделов справки максимально полной и точной информацией (в соответствии с документами), справка должна содержать такие обязательные реквизиты:

- подпись руководителя (или же главного бухгалтера, если он на это уполномочен);

- печать организации (ставится в нижнем левом углу, на специальном месте для печати).

Подпись делается синей ручкой и не должна закрываться печатью. Исправления в документе не допускаются - если была допущена ошибка, необходимо заполнить чистый бланк заново. На подготовку справки работодателю отводится 3 рабочих дня с момента обращения работника.

Срок действия

В законодательстве не установлен точный срок действия справки, поскольку оформляться она может по различным причинам. Например, если она требуется для получения налогового вычета, то могут понадобиться данные за три предшествующих года - именно за такой максимальный период можно получить вычет.

В законодательстве не установлен точный срок действия справки, поскольку оформляться она может по различным причинам. Например, если она требуется для получения налогового вычета, то могут понадобиться данные за три предшествующих года - именно за такой максимальный период можно получить вычет.

При оформлении справки для банка информацию о ее сроке годности также нужно уточнять в конкретном финансово-кредитном учреждении. Поскольку чаще всего банки требуют максимально новые данные, справка должна быть оформлена не позже, чем за месяц до обращения .

Также не установлено и требований по количеству обращений за справкой. Работник имеет право делать это неограниченное число раз, если она требуется ему для предоставления в определенные органы. Поскольку этот документ делается в течение небольшого срока, то с его получением и своевременным предоставлением по месту требования у работника не должно возникнуть никаких проблем.

Каждый работающий гражданин РФ не понаслышке знаком с понятием НДФЛ (налог на доходы физических лиц или же подоходный налог ), который ежемесячно сотрудниками бухгалтерии высчитывается с его заработной платы , премиальных вознаграждений и других доходов в пользу бюджета . За высчитанные с зарплат работников деньги бухгалтер несет ответственность и отчитывается перед налоговыми инспекторами . Для этих целей существует установленная форма 2 —НДФЛ . Наша инструкция поможет вам правильно заполнить эту справку и расскажет некоторые нюансы процесса .

2 —НДФЛ заполняют один раз в год для каждого работника индивидуально . В ней отображаются все налоговые вычеты с доходов работающих граждан за предыдущий год . К этим доходам относятся не только зарплаты и премии , но и выигрыши , подарки , материальная помощь , доходы от продажи имущества или сдачи его в аренду на договорной основе и т .п . Более подробно ознакомиться со всеми доходами , облагаемыми и не облагаемыми подоходным налогом , вы можете в статье 217 НК РФ .

Как видите , обладая сведениями о доходах , можно легко заполнить справку по форме 2 —НДФЛ самостоятельно , например , для того, чтобы получить единовременные или социальные вычеты , для назначения пенсии или для получения кредита . Еще проще можно заполнить эту справку , скачав специальную программу на сайте налоговой инспекции .